|

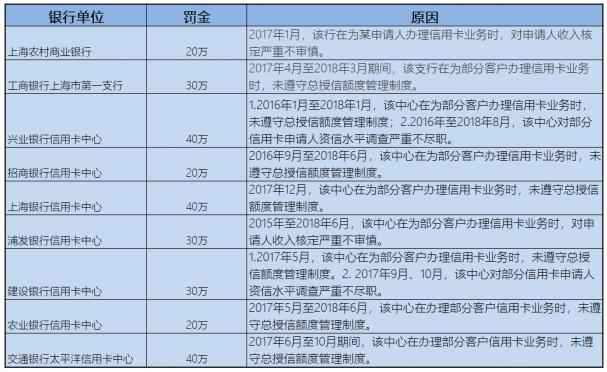

摘要:7月以来,上海银保监局开出了9张信用卡业务相关的罚单,被惩罚的银行包罗国有贸易银行、股份制贸易银行、城商行和农商行。 个中, 兴业银行 信用卡中心、 上海银行 信用卡中心和 交通银行 太平洋 卡中心别离被处以40万元罚款, 浦发银行 信用卡中心、 建树银... 7月以来,上海银保监局开出了9张信用卡业务相关的罚单,被惩罚的银行包罗国有贸易银行、股份制贸易银行、城商行和农商行。 个中,兴业银行信用卡中心、上海银行信用卡中心和交通银行太平洋卡中心别离被处以40万元罚款,浦发银行信用卡中心、建树银行信用卡中心、工商银行上海市第一支行被处以30万元罚款,上海农村贸易银行、招商银行信用卡中心和农业银行信用卡中心被处以20万元罚款。 惩罚原因主要是未遵守总授信额度打点制度、对申请人收入审定严重不隆重等。 信用卡授信的严格水平,直接关乎信用卡业务整体风险,上海聚积了多家银行的信用卡中心运营打点部分,9张罚单的惩罚事实,最早追溯到了2015年产生的业务,固然罚款金额不大,但警示立场明晰,信用卡风险不容忽视。

(据上海银保监局果真信息整理) 央行付出体系运行陈诉的数据显示,从2017年以来,全国信用卡授信总额一直在稳步增长,从2017年尾的12.48万亿元,增至2019年一季度末的15.81万亿元,环比增速在2018年Q2到达6.4%,从此开始逐季下降,但到2019年Q1仍有2.67%的环比增长。 信用卡风险环境也与授信总额的增长变革趋势根基一致,2017年尾,过时半年未偿信贷总额为663.11亿元,从此逐季增长,到2018年Q3到达了880.98亿元,但在Q4即下降至788.61亿元,2019年Q1又略有抬升,环比上季增长了1.12%至797.43亿元。从损失率来看,全国信用卡过时半年未偿信贷总额占信用卡应偿信贷余额比例,2018年Q3升至1.34%,Q4微降至1.16%,2019年Q1继承降至1.15%。 从种种型银行的信用卡业务计策来看,大型银行已经通过早期的赛马圈地式发卡,在拥有较大卡量的基本上,开始进入风雅化运营以求更多业务收入的阶段了。而更多的股份制银行城商行、农商行近几年则仍在加快发卡,2018年年报显示,邮储、招行、光大、浦发、兴业、浙商等银行发卡量同比增速均在30%以上。 而纵观多个信用卡论坛、信用卡申请网络渠道,“高额度”都是吸引办卡人的重要信息,固然有营销手法夸大的身分,但对付一些办卡人来说,假如银行最终审批给到的额度达不到预期,不少人会不激活信用卡。一位银行零售业务人士对记者暗示,这对付银行来说,一方面需要支付特另外本钱去促动用户激活卡,另一方面也倒霉于在办卡人中的口碑印象,倒霉于新的申请进件增长。如此一来,就形成了信用卡发卡的运营部分和风控部分之间的业务分歧,这是检验银行信用卡业务打点程度的一个问题。 而禁锢的要求只会趋严,除了授信额度,包罗信用卡在内的消费贷款资金流向也成为禁锢存眷的重点。记者留意到,8月13日深圳银保监局发布的行政惩罚中,因策划性物业贷款被借钱人关联房地产开拓企业调用,小我私家消费贷款资金、信用卡透支资金流向房地产市场,农业银行深圳分行被处以罚款80万元。 实际上,禁锢对小我私家消费性质贷款的用途一直严格要求。但对付银行来说,大额取现信用卡已成为重要的产物范例,与小我私家消费贷款一样,假如客户将授信额度从账户内以现金方法取出,银行会很难追踪到详细的资金流向。通过订价机制来举高取现、贷款的资金本钱,是防御风险的一方面,但在消费金融市场竞争剧烈的当下,则大概会低落产物的吸引力。 当前,各家银行高举零售化转型的大旗下,如安在正当合规前提下充实成长业务,值得摸索和思考。 |