|

4月19日晚间,香江控股发布2018年年度报告。年报显示,香江控股实现合同销售额32.5亿元,合同销售面积35.2万平方米。其中,住宅项目销售额31.4亿元,销售面积34.6万平方米;商贸物流基地商品房销售额1.1亿元,销售面积0.7万平方米;商贸物流基地商品房的销售额与面积降幅较大,分别同比下降77.7%与84.2%。 营收净利润双双下滑

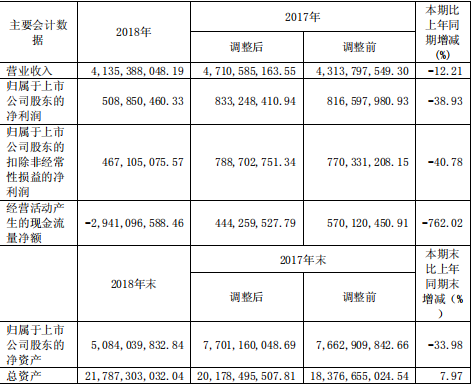

报告期内,香江控股实现营业收入41.4亿元,同比下降12.2%;其中商品房商铺卖场收入约23.2亿元,占营业收入的56%;商贸流通运营收入约13.8亿元,占营业收入的33%,两者较去年同期分别有11.9%和25.2%的下滑。 同时,公司营业总成本较去年同期微涨0.7%。主要由于公司的财务费用大涨151.1%至3.4亿元,其中利息费用约3.8亿元。尽管公司期内的投资收益扭亏为盈,由期初的-985万元升至期末的7095万元,但依然难以弥补营收下滑的空白。 因此,香江控股的营业利润同比下降44.1%至6.5亿元,净利润同比下降53.6%至4.1亿元。由于香江控股的合资公司在期内经营亏损,归属于少数股东净利润亏损1.0亿元,致归属于母公司股东的净利润为5.1亿元,但较去年同期依然下滑了38.9%。 现金流承压 偿债压力较大

截至期末,香江控股的短期负债与一年内到期的非流动负债都较期初有大幅度增长,分别增长了228.7%与151.4%,二者之和约为42.4亿元。 公司的预收房款同比去年增幅较小,同比略增4.9%至27.8亿元;在预计2019年内完工的4个项目中,仅一个预售比例达到了90%,为94.6%,其他三个项目的预售比例分别为30.3%、60.4%和35.4%,项目去化率一般。 因此,香江控股销售商品、提供劳务收到的现金增幅较小,同比略增3.0%至43.1亿元,由于公司购置土地支出的现金较多,使得其期内的经营现金流为负,约为-29.4亿元。 香江控股在期内以25.0亿元的代价购买了控股股东南方香江持有的“天津三项目”——森岛宝地、森岛鸿盈、森岛置业各65%的股权,抬升了投资现金支出,使得公司期内的投资现金流为负,约为-24.4亿元。 此外,本次交易属于统一企业控制下的合并,该次重组交易对价与标的资产账面净资产的差额冲减公司的净资产,致归属于母公司股东的净资产同比下降34.0%至50.8亿元。 由此,香江控股期内现金净增加额约为-25.9亿元,期末现金23.6亿元,数额不足以覆盖一年内到期负债,偿债压力较大。 土地储备 截至期末,香江控股持有土地储备总建筑面积约 716.3 万平方米,其中已竣工未销售建筑面积约 75.9 万平方米,在建工程建筑面积约 169.5 万平方米,未来可供发展用地建筑面积约为 470.9 万平方米。 分区域看,香江控股在天津、广州与成都储备的规划计容建筑面积分列前三,分别为160.6万平方米,64.3万平方米与37.4万平方米。但公司期内天津项目的销售面积仅为1.9万平方米,预收房款约为0.9亿元。 业绩看点 2018年,香江控股在商贸物流基地商品房的销售情况有较大程度的下滑,同时两大营收版块均有不同幅度的下滑,商贸流通运营收入的下降幅度更大。 尽管公司在营业成本的控制方面较为得当,但期内财务费用的支出增幅较大,抬升了总成本,致使公司的净利润有所下降。 由于香江控股期内经营现金流入略降,支付的土地款增多,以及并购天津三项目支付的现金较多,致使公司经营现金流与投资现金流均为负,期末在手现金较期初有较大幅度的下降。同时一年内到期负债的增多令其偿债压力增大。 此外,香江控股在广州与成都的预售情况较好,但其重仓的天津,却受环京限购影响较大,未来的去化堪忧。 |